ブログ

2025/10/16

副業者向け年末調整とは?会社員が必ず知っておきたい所得税の仕組み

毎年 10 月後半から年末までの間に、勤務先から「年末調整」に関する書類の提出を求められます。多くの社会人にとって、これは年に一度の恒例行事ですが、「なぜこの手続きが必要なのか」「書類に書かれている内容が何を意味するのか」を正確に理解している人は少ないかもしれません。

年末調整は、単なる事務手続きではなく、 1 年間に納めるべき税金の額を確定させ、払い過ぎた税金が戻ってくるかもしれない、とても大切な手続きです。この記事では、年末調整の「なぜ?」という疑問から、所得税の仕組みまで、分かりやすく解説します。

目次

年末調整とは?勤務先が代わりに行う税務申告

年末調整とは 1 年間の正しい所得税額を確定し、毎月の給与から天引きされてきた源泉所得税との差額を精算するための手続きです。

所得税は本来、納税者自身が計算・申告・納税を行う「申告納税方式」が基本です。しかし、会社員の場合は、複雑な計算や申告、そして納税までを勤務先が代わりに行ってくれます。これが「年末調整」です。もし年末調整がなければ、自分で確定申告を行わなければなりません。会社が年末調整を行うことで、従業員一人ひとりが確定申告をする手間を省き、納税の負担を軽減するための重要な仕組みとなっています。

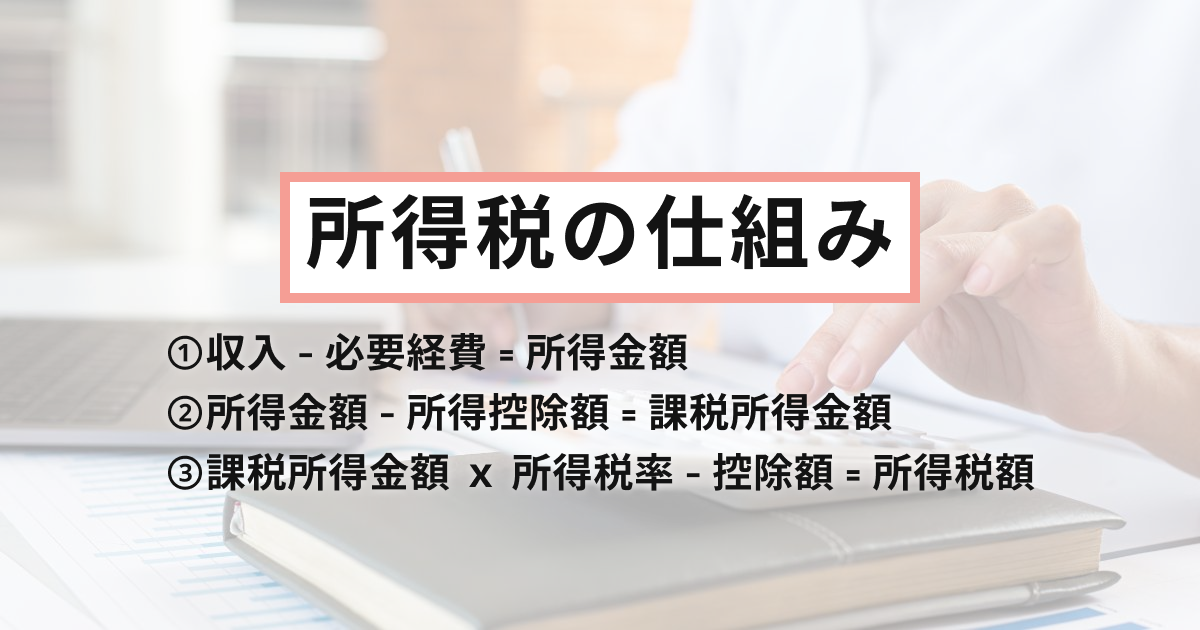

所得税の仕組みを 3 ステップで理解しよう

年末調整を理解するためには、その目的である「所得税」の仕組みを把握することが不可欠です。所得税とは、個人の 1 年間( 1 月 1 日から 12 月 31 日まで)の「所得」に対してかかる税金です。所得税額が最終的に決定するまでの計算プロセスは、大きく分けて下記の 3 つのステップで構成されています。ステップに沿って解説します。

- 収入 – 必要経費 = 所得金額

- 所得金額 – 所得控除額 = 課税所得金額

- 課税所得金額 × 所得税率 – 控除額 = 所得税額

STEP 1 .収入と所得の違い「給与所得控除」とは

税金計算のスタートラインは、「収入」と「所得」の違いを明確に区別することです。この 2 つは日常会話では混同されがちですが、税法上は全く異なる意味をもちます。

「収入」は支払われた金額のことをいいます。収入から「必要経費」を差し引いた「もうけ」のことを「所得」といいます。

収入 – 必要経費 = 所得金額(もうけ)

個人事業主であれば、事業を行うためにかかった費用を「必要経費」として収入から差し引くことができます。会社員の場合、スーツ代や書籍代などの必要経費を個人で正確に計算することは現実的ではありません。そこで、会社員には必要経費の代わりとなる「みなし経費」として、収入金額に応じて一定額を差し引くことができる「給与所得控除」という仕組みが設けられています。そのため、会社員の所得(給与所得)は以下の式で計算されます。

給与収入 – 給与所得控除額(みなし経費)= 給与所得

給与所得控除額は下記の表から確認できます。

令和 7 年分給与所得控除額

| 給与の収入金額(年収) | 給与所得控除額 |

|---|---|

| 1,900,000 円以下 | 650,000 円 |

| 1,900,000 円超 3,600,000 円以下 | 年収 × 30 % + 80,000 円 |

| 3,600,000 円超 6,600,000 円以下 | 年収 × 20 % + 440,000 円 |

| 6,600,000 円超 8,500,000 円以下 | 年収 × 10 % + 1,100,000 円 |

| 8,500,000 円超 | 1,950,000 円 |

※実際に収入金額が 660 万円までの場合には、「年末調整等のための給与所得控除後の給与等の金額の表」に当てはめて給与所得の金額を求めますので、上記の計算とは異なる場合があります。

(例)

給与年収が 500 万円の人の給与所得控除額は、

500 万円 × 20 % + 44 万円 = 給与所得控除額 144 万円

給与所得を求める場合は下記の式となります。

給与収入 500 万円 − 給与所得控除額 144 万円 = 給与所得 356 万円

STEP 2 .所得控除で課税所得を減らす

次に、STEP 1 で計算した「所得」から、さらに「所得控除」を差し引きます。こうして算出された金額が、実際に税率を掛ける対象となる「課税所得金額」です。

所得金額 – 所得控除額 = 課税所得金額

「所得控除」とは、扶養家族の有無や生命保険料の支払いなど、一人ひとりの状況に応じて税負担を調整する仕組みです。年末調整で、自分に該当する「所得控除」を申告書に記入し勤務先へ提出することで、課税所得金額が少なくなり、その分所得税も軽減されます。所得控除は下記のとおり 15 種類あります。

| 所得控除の種類 | ||||

|---|---|---|---|---|

| 雑損控除 | 医療費控除 | 社会保険料控除 | 小規模企業共済等掛金控除 | 生命保険料控除 |

| 地震保険料控除 | 寄附金控除 | 障害者控除 | 寡婦控除 | ひとり親控除 |

| 勤労学生控除 | 配偶者控除 | 配偶者特別控除 | 扶養控除 | 基礎控除 |

- 家族がいる場合:配偶者控除、配偶者特別控除、扶養控除

- 保険料を支払っている場合:生命保険料控除、地震保険料控除

- iDeCoの掛金を支払っている場合:小規模企業共済等掛金控除

上記に該当する場合は、年末調整で申告する必要があるため、内容を確認しておきましょう。

また「基礎控除」についても理解しておきましょう。合計所得が 2,500 万円以下の全ての人が受けることができる所得控除です。合計所得金額に応じて控除額が決まります。下記の表から自身の基礎控除額について確認しましょう。

令和 7 年分基礎控除額

| 合計所得金額 | 基礎控除額 |

|---|---|

| 132 万円以下 | 95 万円 |

| 132 万円超 336 万円以下 | 88 万円 |

| 336 万円超 489 万円以下 | 68 万円 |

| 489 万円超 655 万円以下 | 63 万円 |

| 655 万円超 2,350 万円以下 | 58 万円 |

| 2,350 万円超 2,400 万円以下 | 48 万円 |

| 2,400 万円超 2,450 万円以下 | 32 万円 |

| 2,450 万円超 2,500 万円以下 | 16 万円 |

| 2,500 万円超 | 0 円 |

その他にも自身の今年( 12 月 31 日時点)の状況に合わせて、正しく所得控除の申告を行いましょう。(雑損控除、医療費控除、寄附金控除の 3 つの所得控除については、年末調整で申告ができないため、確定申告を行う必要があります。)

(例)

給与所得 356 万円、基礎控除 58 万円、社会保険料控除 70 万円、生命保険料控除 4 万円の場合

給与所得 356 万円 − 所得控除額( 58 万円 + 70 万円 + 4 万円)= 課税所得 224 万円

STEP 3 .税率をかけて最終税額が決まる

STEP 2 で計算した「課税所得金額」に、定められた「所得税率」を掛け、「控除額」を差し引き「所得税額」を計算します。

課税所得金額 × 所得税率 – 控除額 = 所得税額

所得税は、課税所得金額が高いほどより高い所得税率が適用される仕組みになっています。所得税率と控除額を下記の表から確認しましょう。

令和 7 年分所得税の税額表

| 課税所得金額 | 所得税率 | 控除額 |

|---|---|---|

| 1,000 円超 1,950,000 円以下 | 5 % | 0 円 |

| 1,950,000 円超 3,300,000 円以下 | 10 % | 97,500 円 |

| 3,300,000 円超 6,950,000 円以下 | 20 % | 427,500 円 |

| 6,950,000 円超 9,000,000 円以下 | 23 % | 636,000 円 |

| 9,000,000 円超 18,000,000 円以下 | 33 % | 1,536,000 円 |

| 18,000,000 円超 40,000,000 円以下 | 40 % | 2,796,000 円 |

| 40,000,000 円超 | 45 % | 4,796,000 円 |

(例)

課税所得 224 万円の場合

課税所得 224 万円 × 所得税率 10 % − 控除額 97,500 円 = 所得税額 126,500 円

これまでに、収入と所得(もうけ)の違い、会社員に適用されるみなし経費「給与所得控除」、そして扶養控除や生命保険料控除などの「所得控除」によって「課税所得金額」が減り、結果として税金が軽減される仕組みを解説してきました。年末調整では、この一連のプロセスを通じて、 1 年間に納めるべき税額を確定させます。

なぜ年末調整が必要?税金のズレが生じる 3 つの理由

これまでの年末調整で、税金が還付されたり、逆に追加で徴収されたりした経験はありませんか。その背景には、毎月の給与から差し引かれている「源泉所得税」が関係しています。ここでは、「源泉所得税」とはどのようなものか、そしてすでに源泉所得税を納めているのになぜ年末調整による精算が必要なのかについて解説します。

毎月の給与明細から天引きされる「源泉所得税」の正体

毎月の給与明細を見ると、「控除」の欄に「源泉所得税」という項目があり、一定額が天引きされています。この「源泉所得税」は勤務先があなたに代わって、あらかじめ国に仮払いをしてくれている所得税です。その月の給与額と、事前に申告した扶養家族の人数をもとに、国が定めた「源泉徴収税額表」という一覧表に当てはめて計算されている、あくまで概算の金額です。

毎月の給与の支払時点では、あなたが支払っている生命保険料などの個人的な事情は考慮されていません。そのため、毎月の概算である「源泉所得税」と「年末に確定する本来の税額」とのズレを正しく精算するために、年末調整という手続きが必要となるのです。

なぜ「年末調整」による精算が必要不可欠なのか

毎月の源泉所得税と、年間の正しい税額にズレが生じるのには、主に 3 つの理由があります。

1 ) 年収が確定するのは年末

年間の総収入は 12 月の給与や賞与が支払われるまで確定しません。残業代やボーナス、昇給によって年収は変動します。毎月の源泉所得税は、その月の給与額を基に計算されますが、月々の給与からだけでは年収を正確に予測することは不可能です。そのため源泉所得税と正しい税額との差が生まれます。年末調整は、 1 年の確定した年収をもとに、正しい税額を計算するために必要なのです。

2 ) 家族構成が変わることがある

家族構成の変化も税額に影響します。結婚や出産、子どもの就職による扶養家族の増減によって所得控除の額が変わるため、年初の状況では正確な税額は算出できません。税法では、その年の 12 月 31 日時点の状況で扶養控除などを判断するため、年末に最終的な確認が必要となるのです。

3 ) 生命保険料などの控除は自己申告が必要

生命保険料控除や地震保険料控除、 iDeCo の掛金控除などは自己申告が必要で、年間の支払額が確定してからでなければ計算できません。これらの控除は年末調整で書類を提出することで初めて反映され、課税所得が調整されるのです。

年末調整は、 1 年間のさまざまな変動をすべて反映させ、年間の収入や控除を正確に把握して税金を精算するために必要な手続きといえます。

還付と追加徴収の違い

年末調整では、税金が戻る「還付」と追加で払う「追加徴収」に分かれます。

「還付」は、 1 年間に天引きされた源泉所得税が本来納めるべき税額より多い場合に発生します。主な理由は、年末調整で所得控除が適用されるためです。たとえば、生命保険料控除を申告したり、年の途中で結婚し配偶者控除を申告すると、課税所得が減り払い過ぎた税金が返金されます。

「追加徴収」は、天引きされた源泉所得税が本来納めるべき税額より不足していた場合に行われます。扶養家族が減ったり、配偶者が控除の対象外になった場合、または後半に昇給やボーナス増加で年間所得が予想以上に増えた場合など、追加で税金を支払う必要が生じます。

最終的に「還付」になるか「追加徴収」になるかは、個人の 1 年間の収入や家族構成の変化などを反映した結果、天引きされた源泉所得税と本来の税額との差によって決まります。

年末調整は大切な税金の精算手続き

年末調整は、会社員にとって 1 年間の税金を正しく確定させるための重要な仕組みです。「難しそう」と敬遠せず、所得控除の対象になるものをしっかりと申告することで、払い過ぎた税金が還付されるかもしれません。ご自身の状況を確認し、きちんと手続きを行いましょう。

また副業をしている人は、年末調整の結果、作成された「源泉徴収票」をもとに確定申告を行う必要がありますので、忘れずに申告を行いましょう。